Блог им. Marek |ЦБ поднял ключевую ставку до 5% годовых. Удешевления денег, по крайней мере до 2023г, не ожидается.

- 23 апреля 2021, 23:32

- |

Прибедняйтесь убедительнее

ЦБ поднял ключевую ставку до 5% годовых во избежание потребительского ралли

23.04.2021

Ключевая ставка Банка России увеличена на два стандартных шага — до 5% годовых, денежно-кредитная политика ЦБ разом вышла на границу мягкой и нейтральной. Впервые опубликованный в пятницу регулятором прогноз изменения ключевой ставки предполагает, что системно значимого удешевления денег, по крайней мере до 2023 года, не ожидается. Банк России явно не исключает повышения ставки и на следующем, июньском заседании: превышение спроса над предложением, по его мнению, системно — и риски сохранения, если не увеличения темпов прироста цен в течение всего 2021 года нужно предотвращать прямо сейчас, не дожидаясь теперь, после объявления длинных каникул, почти неизбежного потребительского марафона в мае.

К концу «недели тишины», накануне заседания совета директоров ЦБ по ставке самым распространенным мнением аналитиков было ожидание ее повышения на 0,25 процентного пункта — на один шаг, меньшинство (например, в консенсус-прогнозе Bloomberg) ожидало повышения на два шага. На пресс-конференции глава ЦБ Эльвира Набиуллина дала понять, что обсуждались только эти два варианта решения. Но учитывая, что следующее по расписанию заседание совета состоится 11 июня, впереди только что объявленные десятидневные каникулы, а, по мнению Банка России, системного снижения инфляционного давления не наблюдается, неудивительно, что решение было принято немного «впрок» и ключевая ставка

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Marek |JPMorgan: В эту пятницу ЦБ РФ может поднять ставку сразу на 50 пунктов

- 20 апреля 2021, 21:53

- |

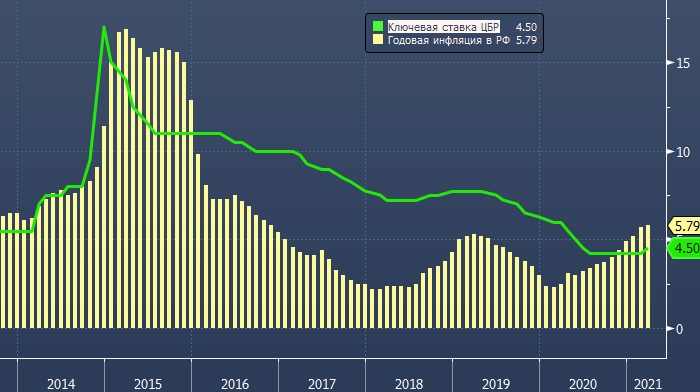

График ставки ЦБ и годовой инфляции в России

19.04.21 11:33

Инфляция и геополитика могут заставить ЦБ пойти на такой шаг

Фундаментальная картина российской экономики не претерпела значительных изменений с момента последнего заседания Банка России по ключевой ставке, после которого регулятор анонсировал постепенное повышение стоимости заимствований (причины: инфляция, снижение рубля и санкции), говорится в обзоре JPMorgan.

Однако проблематичная картина инфляции, возросшая премия за риск на фоне ухудшения геополитической ситуации в России могут заставить ЦБ поднять ставку сразу на 50 б.п. Предварительные сигналы от ЦБР указывают на то, что повышение ставки на 50 б.п. будет 23 апреля как минимум одним из рассматриваемых вариантов, считают в американском банке.

www.profinance.ru/news/2021/04/19/c1un-tsb-mozhet-podnyat-stavku-srazu-na-50-punktov-v-etu-pyatnitsu-jpmorgan.html

Блог им. Marek |Пресс-конференция Э.Набиуллиной по итогам заседания Совета директоров 18 декабря 2020

- 18 декабря 2020, 15:55

- |

Блог им. Marek |Видео: Пресс-конференция Э.Набиуллиной по итогам заседания Совета директоров

- 20 марта 2020, 20:34

- |

Блог им. Marek |Для предотвращения бегства иностранцев с рынка ОФЗ, ЦБ РФ начал продажу долларов

- 12 марта 2020, 15:52

- |

Обвал российского рынка докатился до гособлигации

Газета «Коммерсантъ» №43 от 11.03.2020

Российский финансовый рынок 10 марта накрыла волна распродаж, которая накануне прокатилась по рынкам мировым. Лихорадило не только российскую валюту и акции компаний, но и облигации. Иностранные инвесторы, державшие до недавнего времени 34% объема ОФЗ, приступили к распродаже российских гособлигаций. Выросли доходности субфедеральных и корпоративных облигаций. В целях стабилизации ситуации ЦБ предпринял продажу валюты в рамках бюджетного правила, а также принял меры по накачиванию ликвидности в финансовую систему.

Как и ожидалось (см. “Ъ” от 10 марта), торги на российском финансовом рынке во вторник начались с обвала котировок по всем классам рублевых активов. В самом начале торговой сессии курс доллара на Московской бирже поднялся на 4,42 руб., до 72,99 руб./$, максимального значения с 9 марта 2016 года. Курс евро поднялся на 7,5 руб. и впервые с 24 февраля 2016 года достиг уровня 85 руб./€. На открытии торгов индекс Московской биржи упал на 10,4%, до минимального значения с января 2019 года 2435,65 пункта. Долларовый индекс РТС упал более чем на 16%, до 1055,31 пункта, обновив минимум с 28 декабря 2018 года. Лидерами падения стали акции компаний нефтегазовой отрасли, потерявшие в цене 15–20%.

( Читать дальше )

Блог им. Marek |Сбербанк улучшил прогноз по среднегодовому курсу рубля на 2020г - до 63,8 руб с 64,5 руб

- 27 февраля 2020, 13:19

- |

МОСКВА, 27 фев — ПРАЙМ. Сбербанк улучшил прогноз среднегодового курса рубля на 2020 год до 63,8 рубля за доллар с декабрьской оценки в 64,5 рубля, следует из материалов крупнейшего российского банка.

При этом Сбербанк повысил ожидания по курсу рубля и на 2021 год — до 64,5 рубля за доллар с 65 рублей, а также на 2022 год — до 65 рублей за доллар с 65,5 рубля.

По прогнозу правительства, среднегодовой курс доллара в 2020 году пересмотрен в сторону укрепления нацвалюты до 63,9 рубля за доллар с 65,7 рубля. Прогнозы по среднегодовому курсу доллара на 2021 и 2022 годы остались без изменений — 66,1 рубля и 66,5 рубля за доллар соответственно.

Прогноз по инфляции в 2020 году понижен до 3,4% с декабрьской оценки в 3,7%. Сбербанк ожидает сохранения инфляции на уровне 4% по итогам 2021-2022 годов.

В то же время Сбербанк не поменял свой декабрьский прогноз по росту ВВП на следующие три года. Так, банк прогнозирует, что в 2020 году российская экономика вырастет на 1,7%, в 2021 году — на 2,2%, в 2022 году — на 2,2%.

( Читать дальше )

Блог им. Marek |Набиуллина заявила о возможном снижении ставок по ипотеке. Пресс-конеренция

- 09 февраля 2020, 18:42

- |

Блог им. Marek |Банк России принял решение снизить ключевую ставку на 25 б.п., до 6,25% годовых

- 13 декабря 2019, 14:18

- |

Совет директоров Банка России 13 декабря 2019 года принял решение снизить ключевую ставку на 25 б.п., до 6,25% годовых. Замедление инфляции происходит быстрее, чем прогнозировалось. Инфляционные ожидания населения продолжают снижаться. Ценовые ожидания предприятий в целом не изменились. Темпы роста российской экономики в III квартале повысились, однако пока сложно оценить их устойчивость. Сохраняются риски существенного замедления мировой экономики. На краткосрочном горизонте дезинфляционные риски по-прежнему преобладают над проинфляционными. С учетом проводимой денежно-кредитной политики годовая инфляция составит 3,5–4,0% по итогам 2020 года и останется вблизи 4% в дальнейшем.

При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки в первом полугодии 2020 года. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

( Читать дальше )

Блог им. Marek |Банк России принял решение снизить ключевую ставку на 25 б.п., до 7,25% годовых

- 26 июля 2019, 13:31

- |

Совет директоров Банка России 26 июля 2019 года принял решение снизить ключевую ставку на 25 б.п., до 7,25% годовых. Продолжается замедление инфляции. Однако инфляционные ожидания остаются на повышенном уровне. Темпы роста российской экономики складываются ниже ожиданий Банка России. Слабая экономическая активность наряду с временными факторами ограничивает инфляционные риски на краткосрочном горизонте. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в начале 2020 года.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике в первой половине 2020 года. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

( Читать дальше )

Блог им. Marek |Банк России принял решение снизить ключевую ставку на 25 б.п., до 7,50% годовых

- 14 июня 2019, 13:42

- |

Совет директоров Банка России 14 июня 2019 года принял решение снизить ключевую ставку на 25 б.п., до 7,50% годовых. Продолжается замедление годовой инфляции. В мае инфляционные ожидания населения и ценовые ожидания предприятий существенно не изменились, оставаясь на повышенном уровне. Рост экономики в первом полугодии 2019 года складывается ниже ожиданий Банка России. По сравнению с мартом краткосрочные проинфляционные риски снизились. В этих условиях с учетом проводимой денежно-кредитной политики Банк России снизил прогноз годовой инфляции по итогам 2019 года с 4,7–5,2 до 4,2–4,7%. В дальнейшем, по прогнозу Банка России, годовая инфляция будет находиться вблизи 4%.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике до середины 2020 года. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс